外_匯_邦 WaiHuiBang.com

帥神泰友虔 演講稿《智能交易的多方位解讀》整理

帥神泰友虔 演講稿《智能交易的多方位解讀》整理本文是FINANCEXPO的演講嘉賓泰友虔先生的演講分享,泰友虔是賽樂銳(salary)量化智能交易系統開發工作室策略設計師

寫在前面的悄悄話:現在演講時興玩玄幻麼?顏值爆表專家代替孫武前輩傳達“道天地將法”的搭建平台思路,這還說得過去,後來濃霧香水老師轟過來個“雲核變量”反應堆,我頭就大了,誰料想又有外匯祖師大叔睥睨寰宇的“超維度上帝交易法”,據說還有未出場的混沌理論宗師的“奇門遁甲策略系統”。www.emoneybtc.com主辦方真是待我不薄,提前跟我說要講的接地氣些,於是我極度壓抑藝術細胞盡可能的往土掉渣了講,果然獲得些許好評。幸虧我放棄了之前的演講題目:《

從大方廣圓覺陀羅尼修多羅了義秘密王三昧的終極實相討論大單與復利的取捨辯證思路以及映射如來決定境界和如來藏自性差別的刨面驗證智能交易行為遷流變化剖析遍計所執性與圓成實性的對立與統一》。

演講正文如下(由於時間被限定在25分鐘,講時縮略了一小部分內容,現加上作為完整稿):

大家好,今天我來跟大家分享一些關於智能交易的恩恩怨怨。我並不會對某一個細分話題深入探討,而是一種多方位的漫談。目的是希望大家對智能交易有個全局且客觀的理解。並且我盡量不用教科書的方式說話,否則大家還來這干嘛呢,回去上網搜標准概念就行了。

1、智能交易的定義但諷刺的是第一個話題就是我在網上搜的標准概念:

由程序員借助一門計算機程序設計語言,通過編寫程序交易指令、模擬人類交易員的行為進行下單操作,實現機器自動進行交易的過程。

這個我不多說,大家簡單看一下就好。

2、智能交易的核心競爭力----信息的不對稱性(1)不對稱性的簡單闡述。據說幾百年前羅斯柴爾德家族用信鴿傳消息做剝頭皮交易,而別人只能傻呆呆的在交易所裡等著開盤。這就是一種典型的信息不對稱。

但是信息的不對稱性一般會隨著時代的發展而消失。例如幾十年前,人們做交易只能去交易所,通常只能看到一個報價,幾乎沒有技術分析可言。但當時有個叫比爾威廉姆的人發明了幾套算法,雖然非常原始,是拿著筆在紙上畫圖計算的,但非常有效,僅憑著一種牛熊算法,做了兩個月的標普指數,幾乎完勝。而今天,比爾威廉姆發明的那些算法都已經成為MT4官方內置的指標,但現在還存在只要跟著那些指標做就能把市場當提款機的事嗎?

(2)不對稱性的本質----市場自相關性。信息不對稱性的本質是什麼呢?來說一個概念----叫市場的自相關性。這個概念是一個研究數學計算機領域的人提出的,用白話講大概意思就是是否容易找到規律。

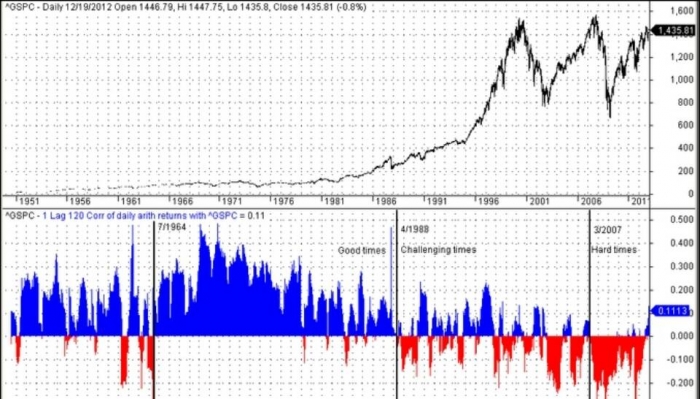

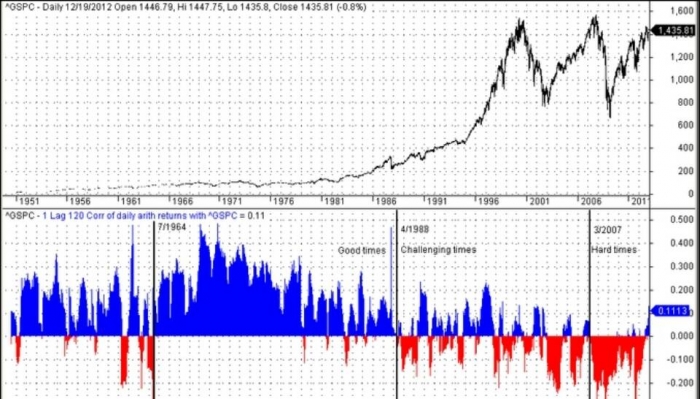

這幅圖是其作者基於一定的算法,統計出標普指數從1951至2013年的走勢,藍色代表自相關性強,紅色代表自相關性弱。

結論:1998年以前,標准普爾具有極強的自相關性。自1998年之後,自相關性的存在期只占總時間的30%左右,到2007年之後,這一比例下降到了10%左右。

分析:在1998年之後隨著個人人計算機流行,電子交易普及,市場的自相關性變得越來越差。我們看一個現實層面的事情。索羅斯的量子基金1969年成立,一直到1998年可以說威鎮寰宇,但1998年後遭遇重大虧損,在2000年就關閉並轉型了,但2008年再次遭遇重大虧損。非常確切的契合了上述結論。

拿現在的導航軟件裡面的躲避擁堵功能來說,躲避擁堵是基於什麼實現的?一定是基於用的人相對較少這個前提。假設所有人都在用躲避擁堵功能,如果一個地方很通暢,導航就會讓有機會能走這條路的人都來,那不堵也成了堵了。當大家都能應用到這個信息,就喪失了不對稱性。

再舉一個我個人的例子。1998年之前的行情我並沒見過,因為MT4最多只能下載1998年起的數據。單說2008年就可以發現明顯是個坎兒。2008年之前的行情,用MT4自帶的EAMACD改吧改吧勉強還能盈利,但2008年開始行情巨亂,不論怎麼改也無法盈利。之前我一直有這個困擾,只知道這個現象的存在,但不知其本質,自從看了市場的自相關性學說,算是明白其所以然,並且知道這種現象是普遍的存在於全世界的交易市場中的。

(3)幾乎永遠的強自相關性可以建立在策略系統的思想上。面對市場自相關性越來越差,我們有什麼應對之策來保持信息的不對稱性呢?解決方案就是脫離工具化的依賴,去構建完整的策略系統,發掘市場更深度更普適的自相關性。

怎麼理解呢?好比說遠古時代人們打仗可能就是肉搏,後來有了兵器,誰有兵器誰就能打贏,再後來大家都有了兵器,那誰的兵器好一些誰就能打贏,再後來大家都有了旗鼓相當的兵器,誰也沒有壓倒性的優勢,怎麼辦呢,這時候就該講究兵法了,就該提高到軍事戰略戰術的層次上了。這就是構建策略系統的思想。

那有人會說即便構建了策略系統,智能交易會不會有朝一日又隨著時代的發展失效了呢?請大家想一個問題:計算器可以代替算盤,但數理法則永遠不變,一加一還是等於二,三乘三還是等於九;

武器會更新換代,但兵法的思想永不落伍。

所以說,一個東西如果停留在工具的層面上,那一定會隨著時代的發展而失效;但如果提升到思想、辯證的層面上,那就很難失效了。智能交易發展到今天,已經不是算法這個層面的事了,它已經是完整的策略系統。何為完整?就好比指揮打仗,首先判斷優勢夠不夠,打不打(總體戰略以及觸發條件),如果打,派多少兵去打(資金管理),怎麼排兵布陣(形態技術),萬一輸了傷亡到多少就收兵(止損),贏了的話是見好就收還是直搗黃龍(階梯式止盈),如果同時出現了別的戰機,就要評估會不會對現有戰局造成影響,有沒有余力開新的戰局,如果有的話,還要把剛才全部的流程再單開一攤執行……方方面面都要考慮進去,這就是完整策略系統的雛形,實際上真的設計執行起來肯定要比這個復雜得多。弄得我的程序合作伙伴跟我抱怨說這玩意兒太復雜了,比他以前編的4G網絡的矩陣編程還麻煩。我說這不沒有辦法嗎,現在要沒有完整的策略系統怎麼賺錢啊。

3、智能交易的幾個重要優勢(時間有限,只講三條,實際上包括但遠遠不限於)。(1)量化--------最智能的就是做到最傻瓜化。《孫子兵法》裡有幾句話大概是這麼說的:能舉起一根毫毛算不上力氣大,能看見太陽月亮算不上眼睛明,能聽見驚雷轟鳴算不上耳朵靈。善用兵者往往既沒有顯赫的名聲,也沒有輝煌的戰績,但每一戰必不會有差錯。為什麼呢?因為在打之前,已經使自己立於不敗之地。什麼叫不敗之地?就是每次交易前,問自己幾個問題:基於什麼理由交易,這種理由站得住腳的可信性是多少,歷史上這麼去交易的結果是什麼,勝率多少,盈虧比多少,風險預期是多少。做好了這些量化,雖然依然不能保證能賺錢,但一定能保證睡得著覺,因為最壞情況已經被鎖定。當你覺得做交易可以安心睡著覺的時候,你的風控水平已經超過絕大多數人了。

經常聽到有人講這麼一句話:“今天的行情怎麼做?”這句話其實信息量非常大:①他並不知道今天的行情該怎麼做;② 但他想知道一件可能只有老天爺才知道的事;③ 他想去做一個他並不知道該怎麼做的行情;④ 看來他每時每刻都想做交易,永遠沒有“今天的行情摸不准,前途未卜所以不做”的觀念。

任何一個交易乃至於賭博項目,都是一種博弈模型。最有效的獲勝理念,就是在優勢高的時候下大注,優勢低的時候下小注或者不下注。落實到方法上,只有等到獲勝優勢高的局出現時再出手。如果每一局都要玩,結果必死無疑,因為任何游戲的設計規則上平均獲勝優勢一定是低於50%的。所以說你要把理念、方法、詳細原則都明確告訴EA,什麼可做,什麼不做。做交易不是做殺毒軟件,殺毒軟件有義務識別出所有病毒,但EA沒義務識別出所有行情,只需把行情識別並量化為可處理的和不可處理的,然後專門攻克可處理的,最好能量化到“除了黑就是白”的傻瓜境界。

只有絕對的量化,才能看見系統的真相。能自由發揮的東西越多,越不利於發現問題。

可能會有心氣高的朋友會說,什麼都弄那麼機械,喪失了智能交易的時髦感,一點都不高大上。我只能說我就沒追求過高大上,我的要求很低,只要我的船能平安到達彼岸就行了。

做交易就像順著水行舟,把注意力放在怎麼開的更快的人,一般都觸礁沉船了,反倒是把注意力放在怎麼避開礁石的人,最後能順著水到達彼岸。這才符合先生存後發展的自然規律。順水行舟,不沉則進。這句話是我發明的,網上搜不到的。

還有人說,交易是一門藝術,法無定法,怎麼能限制的那麼死呢?這句話我可以同意,但注意適用范圍,那是大師的境界,跟咱們沒關系。對於普通人,只有可學習性可復制性的東西才有意義。交易可以是藝術,但智能交易絕對不是藝術,老老實實做好量化是踏踏實實賺錢的前提。

(2)智能交易有助於幫我們找到人性中的錯誤,以及指引客觀上的最優結果。

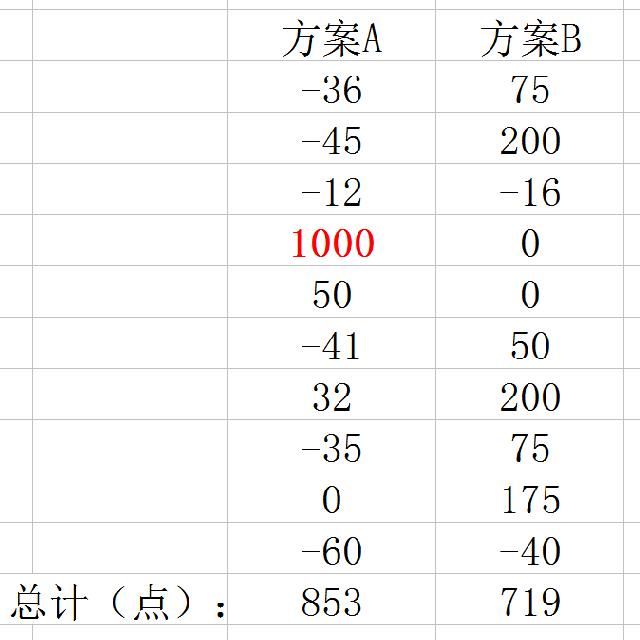

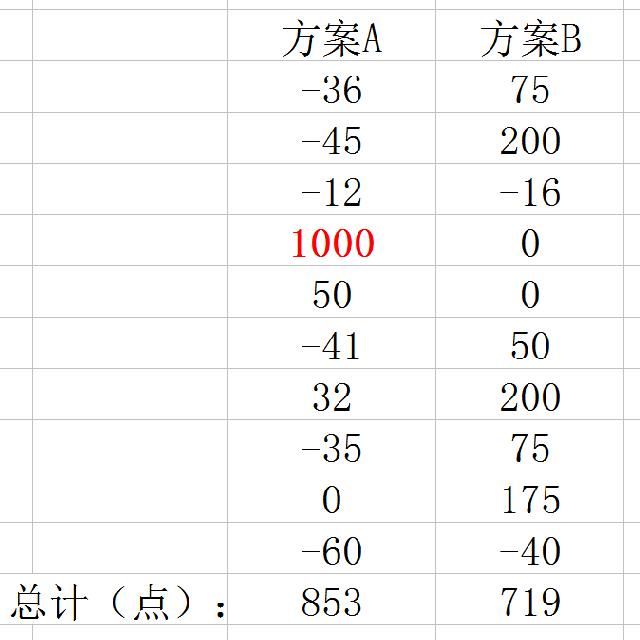

請看這兩套方案,我想大多數人都會選擇方案A,不但因為A的最終盈利點數最多,最主要是A有個勾人心魄的一千點大單。我們似乎沒有什麼理由選擇B。

但在我搞了幾年智能交易後,有一天猛然間意識到了一個一直以來被我選擇性失明的事:其實長遠來看B方案才更賺錢。

兩個理由:① 大單不常有,想靠大單賺錢,得指望老天爺走出相應行情;② 如果捨不得放棄大單,平時就要付出因為試錯而多次小幅虧損的代價,因此就沒有復利可言。

結論:小單有更強的自主性,少賺而常賺的復利效果要比大單更賺得多。其實戰績不需要多顯赫,而是要有效。顯赫的戰績是市場的恩賜,是追求安全途中的意外所得;但如果把顯赫的戰績當成追求目標,不一定能有最優結果,甚至還會導致災難。

那之前這麼多年我怎麼就沒發現這個道理呢?因為決定一個策略流行程度的,永遠不是它的收益能力,而是他是否契合人性。

說到人性問題,干脆就舉一個最極端的例子。

當年在華爾街有一只衍生品明星基金,沒有任何人相信它會賠錢。因為掌盤這只基金的核心團隊是三個夢幻般的人:第一位是諾貝爾經濟學獎獲得者,這種功底能分析錯嗎;第二位更不得了,美聯儲前副主席,這金融政策都是他參與制定的吧;第三位的身份其實才是最厲害的,他是交易產品的定價規則設計者,規則設計者親自來交易,這不就相當於自己出的考題然後自己答卷嗎!這種地球最強陣容也會賠錢有人信嗎?可現實還是賠的稀裡嘩啦。

怎麼造成的呢,在瘋狂的市場面前,這三位還是沒把持住自己,為了博取超額利潤,交易了自己承擔不起的風險,超重倉賭了一把,結果踩了雷。

當市場發生一邊倒的趨勢的時候,就像擊鼓傳花一樣,只要你不是最後那個倒霉蛋,你永遠能賺錢。但關鍵是你要做的不是怎麼去證明你絕不可能是倒霉蛋,而是先無條件想好假如你就是那個倒霉蛋的時候你怎麼辦。當不管情況多麼壞,都不會傷及你的元氣,你都有辦法應對,那你就是立於了不敗之地。勝不勝再說,先保證最致命的漏洞不要出現。

但正是這三個無敵的家伙,卻不可思議的犯著人性中最低級的錯誤,更談不上格物致知洞悉自然規律的演化了。最好的筆,最好的橡皮,最好的尺子,就能做出最好的答卷嗎?無所謂驚歎,無所謂貶低,這是值得深思的。

假如你很窮,給你把左輪手槍,六個彈巢,只裝一發子彈但不知道在哪,讓你打自己太陽穴一槍,如果沒中槍,給你一億,你做不做?反正我是不做,因為這個損失一旦發生是承擔不起的,在這種情況下,哪怕0.1%的概率也等同於100%。

交易的第一原則永遠是不交易承擔不起的風險,但人性似乎總是要和這句話作對。這個例子就講完了。

那麼對於剛才那張圖,人性表現在哪裡?就是人都喜歡大單帶來的狂喜,在這個餡餅面前,都不顧一切想要吃到。一千點很爽是吧,但交易不是為了刺激,而是要把收益最大化。如果不是因為智能交易一次次的模擬驗算,我可能將會一直被自己的人性蒙蔽。

所以說這是智能交易的一大亮點,由科學決定哪種方案是最優,然後由機器去執行;而不是由人性的貪念去決定喜歡哪個,然後再由人患得患失的去執行。

(3)智能交易有助於讓我們明了交易品種的秉性。就好比每個人都有自己固有的性格一樣,每個交易品種也都有它的秉性。摸清了它的秉性,就好制定應對之策。

請看這兩幅圖,如果箭頭代表識別出做多趨勢,大家覺得哪副圖的箭頭更有優勢?顯然是第二幅圖。這兩個箭頭出現的時間一樣,算法一樣,參數也一樣。但是在不同的交易品種上會顯現出不同的程度,這就可以折射出不同品種的秉性。

我插個題外話。現在有些人,一看到指標,一聽到參數,馬上就會出來噴修改參數優化什麼的都是自欺欺人,他們說的這個道理本身是沒錯的,永遠不能靠不停修改參數來適應市場做交易,這樣是沒有系統靈魂的。

但我的指標和參數,不是干這個用的。這個箭頭,不是交易的位置,僅代表識別出趨勢,來輔助認識品種的走勢秉性。

雖然很多人做交易都是堆積指標妄想去找到完美參數,這是當然不對的,但指標和參數絕不該被噴成一無是處的東西,用來摸清各交易品種的秉性方面,它就是很好的輔助工具。比如說通過它我能摸清哪些品種走勢相對穩定,哪些品種脾氣多變捉摸不定。

每個東西都有其長處和短處,我希望大家應該懂得善用其長處,規避其短處;但有些人非但沒用其長處,反而整天噴其短處,似乎很爽的感覺,其實只能徒增嗔心煩惱,這個東西如果你覺得沒有用,別理就是了,你就去研究你認為有用的東西,別浪費時間在沒意義的事上。

好,接下來繼續正題。

我打個比方,如果魚池裡的魚特別多,那即便釣魚技術比較一般,也能釣上來很多;如果是一個魚很少乃至沒有魚的池子,那即便是天下第一高手有什麼用。

找一個魚盡可能多的魚池,是超越於任何釣魚技術之上的決定成敗的根本。拿賭場裡的大小點和21點兩個項目來說。總體來看,獲勝優勢都對賭客不利。但大小點每局之間是無關聯的,無規律可循,所以這種不利是絕對的,相當於沒有魚的魚池;而21點每局之間是有關聯的,隨著已出牌的變化,有可能等到局部優勢超高的機會而一擊必殺,相當於雖然這個大魚池總體來看魚很少,但其實魚都集中蜷縮在一個角落裡,你可以瞅准了撈!(如今的賭場為了對付這種情況,采用發牌機、多副牌、以及隨時洗牌的策略,基本克制了21點算牌,但這已經是另外的話題了。)

通過用智能交易建模去測試每個品種的秉性,我們就能知道哪個魚池裡的魚比較多,實現收益的最輕松化,相當於找個最弱的對手打,大家千萬別跟自己過不去,找個艱難的品種來做。如果沒有智能交易的測試環境,這可以說是幾乎不可能做到的。

4、對智能交易的偏見與客觀認知。(1)智能交易只是先進的工具而已,做好智能交易的客觀定位,不要神化與迷信智能交易。

“智能”這兩個字很容易讓人誤會成人工智能----是一種絕對的智能,企圖了解智能的本質。但現今的智能交易顯然並不是人工智能的范疇,它只是相對的智能,確切的說是傳統交易的智能化,是由人事先給程序輸入指令,讓程序去執行策略,可以說是一種先進的工具。

一旦我們人類對某種東西產生狂熱的偏見後,就會神化和迷信它。而當我們去神化和迷信一個東西時,我們就會成為它的奴隸。

有了先進的工具,就無敵了嗎?舉個例子,秦國統一中國的原因是什麼?有人說因為秦國有先進的強弓硬弩和冶鐵技術。但要論這兩項,韓國才是最強,當時韓國的弓弩和冶鐵在全世界范圍內都可以稱為第一,但諷刺的是韓國第一個就被秦國滅掉了。如果要討論秦國為什麼能統一中國,還得從政治、經濟、外交、軍事乃至運氣方面去歸結原因,而這不就又回歸到整套系統的思路了嗎?

所以說起決定性作用的依然是系統,工具再先進也只是系統的載體。如果系統本身是賠錢的,那智能交易也改變不了什麼。活人拿菜刀厲害還是死人拿沖鋒槍厲害?就是這個道理。

(2)智能交易的類型選擇與辯證原理。我來說一個我的人生觀。有人說不管正路還是邪路,能賺到錢就是好路,這個我同意。但正路和邪路有一條本質區別----正路會越走越輕松,而邪路會越走越困難。

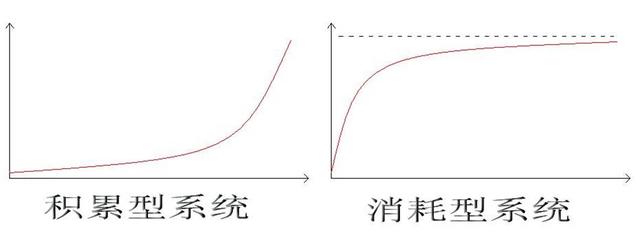

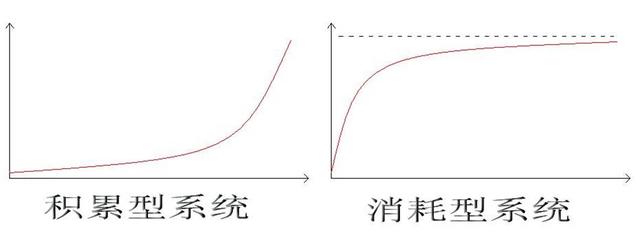

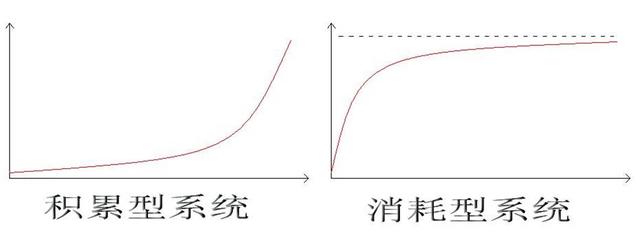

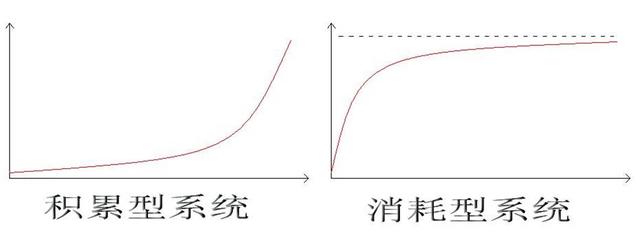

這是兩個指數函數圖,積累型系統指代的正路,消耗型系統指代的邪路。

它們各自有什麼特點呢?但凡正路,短時間內可能很難看到成果,但是一旦堅持下去,就會扶搖直上;但凡邪路,剛開始可以突飛猛進,因為可以靠堆資源實現,但是越到後來,雖然依然是前進的,但越來越接近瓶頸而無法跨越。

其實正路我指的就是傳統交易的智能化;而邪路特指那些靠堆資源而實現的超高頻套利交易。

為什麼這麼說呢,因為資源歸根結底是有限的,你在堆,你的對手也在堆,道高一尺魔高一丈,到最後就是你付出的努力要比之前多得多,投入的資源要比之前多得多,但能從市場套出利的空間卻越來越少,況且須要時刻掌握最尖端的資源來保證信息的不對稱性,否則就會喪失優勢,累也累死。

成功的系統應該是根據有限的資源,創造出盡可能多的價值;而不是依靠無限的資源輸入來保證產出,這原理就違反自然規律。因此我還是倡導傳統交易的智能化,在原理層面更符合自然規律,在現實層面能讓草根階級也可以盈利,不需要那麼多資源。

當然我並沒有做過這種套利交易,我本身也沒那麼多資源,也有可能我的理解是不對的,而且接下來的演講者有可能還會推崇這種交易,所以希望大家也聽聽別人的看法,多方參考。

(3)智能交易的真正價值在於更好的設計並執行交易策略。說了這麼多,智能交易的真正價值是什麼?其實就在於能更好的執行交易策略。並且可以代替不必要的人工,驗算人腦驗算不了的數據,總之輔助我們設計出更安全的系統。談到安全,現實其實是非常讓人擔憂的。

有一次我看某個網站的EA高手排行榜,收益率高達百分之八九十,嚇得我想改行,再一看回撤率,沒有一個人在30%以內,竟有人高達90%多,說白了離爆倉就一步之遙啦。要這樣也行的話那我給你翻兩倍都行。關鍵是能這樣嗎?

我想打一個比方,前段時間我路過農村,那很多人開手扶拖拉機,而且橫沖直撞,但居然沒有人出事,這是為什麼?因為手扶拖拉機速度非常慢,即便有情況也有充分的余地處理。但如果讓他們去開法拉利,在高速上開二百脈。請問這時候什麼最重要?安全吧!二百脈撞車的話死定了。法拉利是比手扶拖拉機先進很多的交通工具,從這能得出一個道理:工具越先進,越應該收收心;工具越先進,安全意識反而要越高。

所以說智能交易一定是把雙刃劍。我希望大家能這樣來認識----我們應該發揮它的先進長處來更好的幫我們控制風險,而不是有了這個利器,就忘乎所以,甚至去揮霍它的先進性,殺紅了眼的去拼收益率。

說起收益率,我請問大家----什麼是高手?

有人會說收益率高的就是高手呗。我給大家透露個秘密,

一個人能賺多少錢,不是自己的本事,都是老天爺給面子。因為市場能不能走出契合他策略的行情,只有老天爺知道;但一個人能賠多少錢,完全是自己決定的。假設說有一個人,第一年翻了一倍,但第二年只賺了10%,你就說他水平下降了,這是不合適的,因為你要看他回撤的部分,結果發現兩年回撤差不多,都控制在一個很小的范圍內,那就證明他控制風險的能力始終沒變,之所以第二年收益大幅下降是因為那年市場很亂沒走出契合他策略的行情,這不是他能決定的,只要他始終保持一致優秀的風控能力那他就是高手。賺錢方向其實永遠看不出來誰是高手,只有在賠錢的方向上才能看出來,在大家都賠的稀裡嘩啦時候還能控制住風險的才是高手。

以後如果有人以這種方式說話:“我在把回撤控制在百分之多少的情況下,實現了百分之多少的盈利。”那麼可以對他豎大拇指,因為不管成績如何,起碼這是一個能客觀認知並控制風險的人。

但如果有人上來就說什麼驚人的戰績,那他可能在炫耀他的好運,而非他的能力。“一朝回到解放前”這句話就是專門為那些曾經驚人的戰績准備的。

這就又回到了《孫子兵法》裡的那句話:善用兵者往往既沒有顯赫的名聲,也沒有輝煌的戰績,但每一戰必不會有差錯。

所有人都從交易中賺過錢,關鍵是最後有沒有賠回去。做交易有沒有意義、是不是有用功就在於此。大家發現沒有,我一直在借著智能交易的話題講交易本身,因為智能交易首先是交易,是交易就得遵循交易的根本法則,其次才是智能的層面,也就是客觀認知智能交易這個先進的工具,並為我們所用。

我們最終要做到的是什麼----基於可量化的智能交易系統實現持續穩定有效的盈利,我想這是在座所有人的共識。

以上就是我跟大家分享的關於智能交易的辨證思路。一家之言,謹慎參考。

最後祝福大家資生豐足,安隱快樂。感謝大家,感謝主辦方。

作者:泰友虔

外_匯_邦 WaiHuiBang.com