外匯交易是貨幣之間買賣,由於貨幣主權的不同屬性,沒有一個國家能對此實行完全的管理,不能建立類似交易所之類的市場,因而外匯市場注定是一個分散的市場或者櫃台市場(OTC Market)。www.emoneybtc.com

由於交易的交割和清算程序涉及不同國家或不同時區,信用風險是一個巨大障礙。隨著市場的演進,實力雄厚的大銀行逐漸成為做市商(Market Maker),並溝通跨境市場。這些大銀行俗稱外匯交易商(Forex Dealer),終端客戶只有通過交易商才能進行買賣,而一些偏遠地方的或小額終端客戶還需借助次一級的銀行來辦理外匯業務,後者仍舊離不開交易商銀行。因而,傳統的外匯市場是以銀行間(Interbank)市場為核心、客戶市場為外圍的二層結構(Two-tier)。

一、八十年代的聲訊交易方式

1. 客戶市場

上世紀八十年代中期,終端客戶買賣外匯需電話聯系交易商銀行,銀行給出報價被客戶接受後,該行在銀行間市場上向同行詢價並執行對沖交易。銀行向終端客戶和同行報出的是雙向價格(Bid-Ask Price),買賣價差為點差,是銀行彌補交易成本和承擔倉位風險(Inventory Risk)的報酬。作為做市商,盡管不承擔正式的提供流動性的義務,但按照慣例無論是客戶還是同行仍然可以相信其承擔這樣的義務。否則,他們的市場份額會受到損失。

2. 銀行間市場

七十年代銀行間可通過電話或電傳直接交易。1981 年路透(Thomson Reuters) 采用了數據服務系統(Reuters Market DataService,RMDS),該系統類似電子公告板提供相關信息,但交易仍通過電話來進行。1987 年路透又推出交易商雙邊交易系統即Thomson Reuters Dealing 2000-1。該系統僅將電話交流變成電文信息,類似於即時聊天(Instant Message),但速度高,交易記錄和後台處理也實現了電子化,而且可以同時和多方進行交流,因而很快成為交易商之間的主要交易工具,市場透明度也因此得到提高,但對市場結構未產生根本性的影響。自八十年代後期到九十年代早期,銀行間市場直接交易與間接交易各占半壁江山。

交易商之間還可通過電話經紀人(Vocie Broker)交易。自六十年代開始,經紀人開通自己專有的、直接聯通客戶桌面的一個封閉的電話網絡與客戶交流,這類似於對講機。經紀人喊出實時價格,交易商要麼接受,要麼拒接。由於經紀人專注在各銀行間搜尋價格信息,交易商可憑借經紀人降低價格搜尋成本。同時,通過電話經紀人,交易達成之前交易雙方是匿名的,而且通過經紀人可將大額交易化整為零,分散給多個交易對手,避免大額交易引起價格不利的變化。

3.聲訊交易方式下的外匯交易及市場特點

(1)銀行間市場與客戶市場界渭分明

銀行間市場完全排除了小銀行和終端客戶,因銀行間市場的單筆交易基本都在1~5 百萬美元以上,不僅終端客戶不能進入銀行間市場,終端客戶之間也不能直接交易。外匯市場呈現以銀行間市場為中心、客戶市場為外圍的雙層結構,銀行間市場份額高達 80%以上。

(2)市場透明度低

交易商直接交易的信息只有雙方知道,僅有的市場信息來源是電話經紀人交易前持續喊出的價格,或者交易達成後經紀人向買賣雙方披露的信息,很難避免歧視性交易。

(3)交易成本和運營成本高,點差大

為收集信息,交易商之間經常相互詢價,甚至不時地進行交易,交易商之間因而要傳遞一些不需要的頭寸,直到頭寸被一個終端客戶承接,這即所謂的燙手山芋交易(Hot Potato Trading),這就是為什麼銀行間的交易額占市場份額的一半以上的原因之一。而交易的執行和交易後的賬務處理等是通過人工執行,易出錯並導致操作風險。交易成本高必然導致點差大,進而客戶市場上的點差更大,客戶市場點差甚至是銀行間市場的20倍。

(4)一體化程度低

由於市場信息廣泛分散在交易商的櫃台,而且交易商或經紀人更多面對的是本國或地區的客戶,國際外匯市場只不過是交易商銀行的跨國連結。所謂的全球外匯市場只不過是一個個區域或國內市場的簡單疊加,與今天全球一體化的外匯市場相差甚遠。

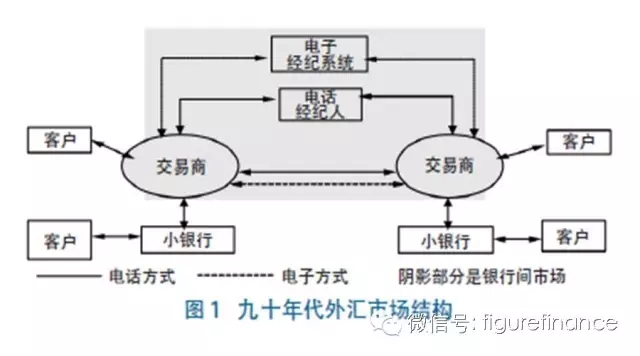

隨著計算機技術的發展,銀行間市場的電子化交易成了現實(圖1)。1992 年4 月路透推出電子經紀系統D2000-2(ThomsonReuters Matching/Reuters Dealing 2000-2),該系統和D2000-1 捆在一起,接受限價訂單,采用價格優先、時間優先原則,自動撮合成交。為應對路透帶來的挑戰,1993 年9 月12 家銀行聯合推出電子經紀系統EBS(Electronic Broking Service)。此後,銀行間市場基本上成了一個限價訂單(Limit Order)電子化交易市場,電話經紀人市場空間被大大擠,主要停留在流動性差的市場—2010 年僅占即期交易10%的份額,而EBS 長久主導了歐元、日元和瑞士法郎的貨幣交易,Reuters 則主導了英鎊、澳元、新西蘭元、加拿大元以及新興市場貨幣的交易。

1. 通過電子經紀系統的交易具有的特點

(1)采用訂單驅動(Order-driven)的交易機制,銀行間不必雙向報價,即同時報出買賣價,從而加快了市場有效價格的發現速度,提供了交易效率。

(2)最小交易單位遠遠小於傳統銀行間市場交易單位,使一些較小的銀行可以進入銀行間市場。

(3)電子交易平台實時集中所有買賣報價,並以指令簿(Order Book)形式顯示每一買賣報價對應的數量,提升了透明度,增強了價格的發現功能。

(4)撮合成交的效率比電話經紀人高。

(5)後期的交易報告效率更高,交易後的透明度得到了提高。

(6)交易商完全匿名交易,避免了價格歧視。

(7)電子經紀系統將不同國家和地區的交易商連接,因而聚合了不同區域的價格信息,消除了外匯交易的空間分隔,銀行間跨境交易增加。

(8)相比電話經紀人收取的傭金,電子經紀系統收取固定的使用費,因而有助於降低銀行間市場的點差。

2. 電子經紀系統的應用對外匯市場的影響

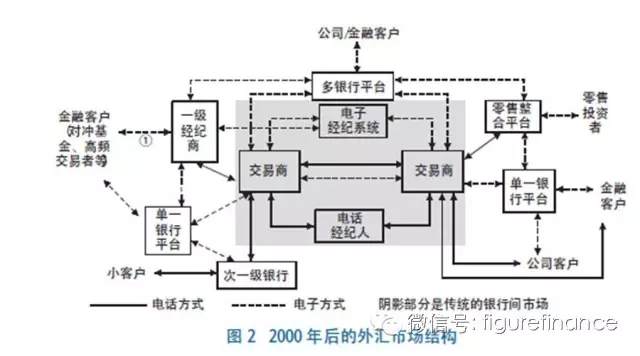

它增強了銀行間市場透明度,提高了銀行間市場的一體化程度,降低價格搜尋成本,提高了交易效率,降低了銀行間市場的點差。面對點差的下降,交易商為增加利潤轉而采取大規模交易的策略。處理大規模交易需要完善的軟硬件設施,需要進行大規模的投資,導致銀行間市場集中度上升。電子經紀系統也為後來銀行間市場的開放提供了便利。EBS & Reuters分別於2004年和2005年向交易商之外的金融機構敞開了大門。藉此,一些大型銀行作為經紀商通過一級經紀業務安排(Prime Brokerage)允許其客戶如對沖基金(Hedge Fund)以及一些高頻交易者(High Frequency Trader)等使用其信用在銀行間市場上直接或間接地與其他交易商進行交易(見圖2標識①)。由此,其客戶與任何第三方的交易都會轉到經紀商的身上,經紀商變成了交易雙方的交易對手(類似交易所的清算所) 。經紀商根據交易額收取一定的費用,而對沖基金等客戶獲得了資金槓桿、集中清算和報告服務。由於很多對沖基金有限的信用歷史,一級經紀業務為其提供了接觸新的交易對手的路徑,而且向經紀商其繳納的保證金可以根據其頭寸淨額而不是總額來計算。一級經紀業務為客戶提供匿名服務更符合客戶需求,因為一些大型對沖基金一直擔心銀行會搶先交易(Front Running)或與其他交易商分享其交易信息。根據 BIS(2013),通過一級經紀業務安排實現的交易在英美兩國占總交易額的23%,在即期交易中達到了38%,而在EBS/Reuters上,交易商和其他金融機構之間的交易已經超出交易商之間交易額的17%。這是傳統的銀行間市場份額下降的原因之一。

三、2000 年以來基於計算機與互聯網的交易方式創新

九十年代末到二十世紀初互聯網技術的迅猛發展對外匯市場產生了革命性的影響。對於以分散市場為特征的外匯市場而言,互聯網為交易雙方提供了更多的互動接口,進一步打破了業已存在的市場壁壘,外匯市場結構因此發生了結構性的變遷。

1.外匯交易方式創新

(1)面向終端客戶的交易平台的建立

第一,多交易商平台(Multi-dealer Platform,MDP)。電子經紀系統的應用極大降低了銀行間市場的點差,但客戶市場上的點差並未受到影響,高獲利性刺激了客戶市場的競爭。九十年代中期美國股票市場上出現了電子通訊網絡(Electronic Communication Networks,ECNs),作為另類交易系統(Alternative tradingSystem,ATS)。因為在股票市場上,客戶擔心在 NYSE 和NASDAQ交易時經紀商可能給予不利的報價,而在ECNs上交易雙方的訂單一律處於同等地位,采用匿名交易,按照價格優先、時間優先的原則由系統自動撮合成交,避免了傳統經紀商的介入(ECN的運營者不參與交易)。基於同樣的考慮,外匯報價商CMC(Currency Management Corporation)1996年5月建立了第一個基於互聯網的非銀行網絡平台Deal4free,實現了客戶—客戶間的直接交易。2000 年前後網絡公司的發展達到頂峰,這類客戶端電子交易平台便雨後春筍般的出現了。由於受到流動性不足的限制,這些平台發現價格的功能較弱,因而邀請由多家銀行提供流動性,因此這些平台基本上變成了多銀行交易平台,即多交易商平台,一般屬於訂單驅動類型,但也有報價驅動型的(Quote-driven)。首個多交易商交易平台是由硅谷的一家高科技公司 Currenex(成立於1999)建立的,起初 Currenex 只是吸引一些公司客戶及他們的經紀人到上面交易, 2004年Currenex 啟動了一個 ECN 平台 FX Trades。其他如IFX Markets(1999),Matchbook FX(1999),HOtSpotFx(2000),OANDA(2001),Lava(2001)以及 Choice FX(2010)等相繼建立。

第二,單一交易商交易平台(Single-dealer Platform,SDP)。大銀行最重要的措施是開發自己客戶平台,為自己的客戶提供交易便利。該類平台向其客戶提供多個標准期限上可交易的實價(Firm Price),客戶既可以選擇標准化的點擊成交(Click to Trade),也可以采用個性化的詢價方式(Request for Quote,RFQ),屬於報價驅動型交易平台。

第三,零售整合平台(Retail Aggregator Platform)。受交易規模的限制,包括個體投資者在內的小投資者長期被阻擋在市場之外。大約在2000年,一些非銀行公司和小型銀行發起了零售整合平台。他們服務於小型交易賬戶 (一般250美元以上),包括家庭以及小型公司、資產管理人、交易公司,並提供相關服務。他們一般向其客戶提供可達到 200%的資金槓桿,但要求客戶提供初始保證金。他們以外匯經紀人的角色運作,將交易者小額的交易自動合並為大額訂單投放到銀行間市場,並與來自銀行的報價撮合,而另一些零售整合者兼顧自營交易商的雙重身份,撮合一些交易但同時又策略的成為另一些交易者的交易對手。零售交易2001年還可以小到可以忽略,到2010年已經達每天1250~1500億美元,即期交易的8%~10%。而根據 BIS(2013),零售交易占即期交易和所有交易的比例為 3.8%和 3.5%,美國和日本零售交易占即期交易的比重分別是 19%和 10%。這些電子交易平台並非孤立運行,網絡技術實現了平台的互聯互通。終端客戶不僅可以獲得實時的價格並實時成交,而且平台的互聯使得流動性可以在不同平台之間轉移,交易者可以最優的價格成交。

交易商之間、交易商與客戶間以及客戶之間都可能成為相互的交易對手,這不僅擴展了傳統的 B2B 和 B2C,而且也實現了客戶與客戶之間的交易(C2C)。根據BIS 2013,通過電子交易方式執行的交易已超過 50%,在即期交易中達到 64%,而且已普及到各類外匯交易產品。電話交易方式目前主要在流動性較差的一些貨幣以及一些衍生品交易中(如外匯期權) 。

(2)交易越來越自動化:程序化交易和高頻交易

計算機技術的應用根本上改變了人們對交易概念的理解,不僅交易後台的會計賬簿可通過直通式處理程序(Straight-ThroughProcessing,STP)來完成,幾乎完全避免人為的干預,而且也改變了交易本身, 計算機的自動化功能催生了程序化交易(又稱算法交易或智能交易)(Algorithmic Trading)和高頻交易。

算法交易者包括自營交易者和一些金融機構,通過應用程序接口(Application Programming Interface,API),能夠為基於計算機的交易模型編程,接受市場數據並根據既定的交易規則處理信息,計算機可自動發起並執行交易,而交易者主要負責制定和修改交易模型的參數。據估計,在銀行間交易平台上算法交易占到50%以上,2007-2013年從28%增長到了68%。

高頻交易最早於二十世紀八十年代為歐美的大型金融機構所使用,並流行證券市場。九十年代後隨著電子交易平台 /ECN的出現以及銀行間市場的開放,為高頻交易提供了巨大的生存空間。高頻交易至今沒有一個統一的定義,一般將其看成是算法交易孵化出來的一種新的交易方式。按照美國證券交易委員會(SEC),高頻交易具有以下特點:利用交易所和其他機構提供的主機托管(Co-location)和市場數據服務以降低延遲;在短周期的時間框架下建立並消除頭寸;大量提交訂單並很快撤單;持倉不過夜。簡言之,高頻交易是利用超高性能計算機和復雜的交易算法,通過高頻率的、小額交易,快速捕捉短暫的價格差來實現利潤的交易方式。目前高頻交易主要活躍在多銀行交易平台以及EBS。由於缺乏嚴格的定義,而且在技術上也難以將其與其他算法交易區分,高頻鮮有完善的統計數據。King andRime(2010)估計高頻交易大約占即期交易額的四分之一,而EBS估計其平台上交易的 30%~35%是高頻交易驅動的,近些年高頻交易的擴張可能是全球外匯交易額上升原因之一。

2010年5月16日美國股市閃崩(Flash Crash)後,針對高頻交易可能導致的系統風險和市場操縱行為,歐美加強了對高頻交易的監管。但由於外匯市場的特殊性,外匯市場上的高頻交易幾乎沒有什麼限制,在一般證券市場上不合規的交易策略也能大顯身手,幾乎所有的市場參與者包括交易商在內,都有可能成為高頻交易算計的對象。而為了使交易系統提高幾微妙的速度和設計更好的交易算法, 高頻交易者以及大型銀行一直在進行著軟硬件設施的“軍備競賽”。

(3)多邊、實時、淨額的外匯交易清算

清算是外匯交易的重要環節,信息技術的發展也同樣革新了全球外匯市場的清算系統。鑒於金融體系的相互關聯性,一個大額交易的清算失敗將觸發一系列的違約。清算風險的產生在於資金跨境結算只在貨幣母國央行正常的上班時間內進行,而清算雙方可能處於不同的時區,若外匯交易的一方在另一方之前清算,等待對方結算的一方將面臨交易對手違約的風險,這即所謂的赫斯塔特風險(Herstatt risk)。2002年ContinuousLinked Settlement(CLS)Bank開始運行,它通過同時結算交易商雙方的資金來減少風險,而且在會員銀行間采用多邊淨額清算,結果是僅需交易額 4%的資金轉移就可完成所有交易的清算。CLs銀行已經成為當今外匯市場的重要組成部分。2010年,它清算了大約 43%的即期交易,而且還在繼續增加清算貨幣種類和結算會員。外匯交易清算風險的降低和清算效率的提高無疑對外匯交易產生有利的影響。

2. 2000年以來交易方式創新對外匯市場的影響

(1)大大改善了外匯市場的運行質量。

它極大地提高了市場的開放度,為更廣泛的參與者打開了市場的大門,使大量的機構投資者、自營交易公司以及個人和家庭成為市場的角逐者。

(2)深刻改變了市場結構。

如果說九十年代之前的外匯市場結構是一個以銀行間市場為中心、客戶市場為外圍且兩者之間明顯區隔,以大型交易商為媒介連接各國(區域)市場的線性結構,今天的外匯市場正演變為電子交易手段連接、全球性銀行和非銀行機構主導、各類競技者同台角逐,銀行間市場和客戶市場界限變得日益模糊,市場空間區隔消失的網絡化結構。

在此結構中,一方面傳統的銀行間市場地位下降,外匯交易呈現“脫媒”趨勢。根據 BIS(2013),銀行間市場份額由九十年代的63%下降到39%,代之而起的是非交易商金融機構,包括非交易商銀行(較小的銀行)、機構投資者(養老金、互助基金及保險公司等)以及高頻交易公司和官方金融機構(如主權財富基金、中央銀行等),他們的市場份額已占到 53%,表明小銀行、機構投資者以及對沖基金在內的其他金融機構已成為外匯市場增長的主要推動力。另一方面,具有規模優勢和全球分銷網絡足以支撐持續技術創新並提供競爭性價格的銀行具有了優勢,越來越大比例的流動性由全球少數大交易商作為委托人來提供, 他們接受和管理市場風險並獲得利潤。根據 2010歐洲貨幣雜志(Euromoney)的調查,前五大銀行占據了外匯市場交易額的 50%以上,而上個世紀九十年代,此比例不到三分之一。鑒於擁有巨大的市場份額,大型交易商不僅以此更好的追蹤市場信息,促進自營交易,而且擁有足夠的訂單流來內部化客戶交易(Internalization),即在自己的訂單簿中將客戶訂單相互對沖,只有內部無法對沖的才拿到銀行間市場上。目前大型交易商可以將 80%客戶訂單在自己的訂單簿中相互對沖,這無疑增加了大型交易商的獲利能力。

(3)刺激了銀行的經營策略轉型。

傳統外匯市場中流動性的提供者居於市場的中心地位,電子交易方式打破了原有的市場格局。一方面流動性分散在各類交易平台,但是平台的互聯卻進一步將流動性集聚在一起;另一方面流動性的提供者與需求者角色的動態轉換使傳統的交易商作為流動性提供者的地位在下降,客戶與客戶間雙邊交易(C2C)成了現實,越來越多的電子交易平台服務於客戶直接交易,盡管不能完全代替原有的B2C市場。在這種新的交易環境下,銀行的交易越來越具有代理元素。一方面,大型交易商通過交易平台的建設,越來越成為流動性的整合者(Liquidity Aggregator),除了自營業務和提供流動性外,還通過提供輔助性服務獲取收入。大型交易商以及經紀商如同交易所的清算所,實際上在發揮中央交易對手(Central Counterparties)的功能。另一方面,對於較小銀行而言,在低點差的環境中要承擔高額的技術投資或經營全時區的所有貨幣交易不現實。這些小銀行尋求市場縫隙(Niche),專注流動性低的貨幣,或者服務地方客戶才能更好的生存和發展。通過白板業務(White-Labeling),這些較小的銀行將其對終端客戶提供流動性的職能外包給大銀行,同時作為零售整合者撮合客戶與交易商之間的交易,但不作為交易主體接受和持有價格風險,只提供市場接口、信用風險管理和其他基於傭金的輔助性服務。

(4)對普通外匯投資者的影響。

一般而言,外匯交易方法分為基本面交易和技術面交易法,新的市場環境使傳統的技術交易方法效力大大下降,尤其是對短線交易者而言。九十年代,如果投資者掌握一定的交易技術,也許還能從容的把握市場趨勢,但今天算法交易尤其是高頻交易的盛行,在小時間周期的交易框架下,市場波動方向難以捉摸。機構投資者利用算法交易和高頻交易,充分利用其速度優勢,配合以操縱市場的交易策略,在短周期圖上制造完美的技術圖形誘騙交易者,從而實施大規模的掃止損、觸發掛單的操作手法,包括普通的機構投資者在內的短線投資者往往成為這些裝備精良的金融殺手的獵物,外匯交易正在向資金技術密集型演變。

歡迎訪問 外 匯 邦 WWW.WaiHuiBang.com為積極響應國家關於加快推動區塊鏈技術的號召,在總行福費廷區塊鏈交易平台(TFBC)投產上線後,中國光大銀行貴陽分行於近日成功落地首筆國內

在剛剛結束的「雙11」中,天貓、京東等電商平台紛紛利用區塊鏈技術對生鮮產品、奢侈品、進口商品等進行溯源。消費者通過掃描溯源二維碼,就可

選舉需要對選民的身份進行身份驗證,確保安全記錄以跟蹤選票,並通過可靠的判斷來確定獲勝者。將來,區塊鏈工具可以用作投下,追蹤和計算票數的

國外媒體TechIn Asia撰文稱,游戲可能會是區塊鏈的一個“殺手級應用”。 下一波區塊鏈參與者將來自游戲玩家。他們習慣於在線

區塊鏈技術分布式存儲、不可篡改、共識機制等的技術特性決定了它可以很好地解決醫藥供應鏈大數據資源分散、數據隱私保密性要求高、互聯網在線售藥

WTI紐約原油CFD(CL)期貨行情,新聞,報價 美原油(CFD差價合約並非期貨) 交易單位 1000美式桶 報價單

外_匯_邦 WaiHuiBang.com 成天守在機子上,不妨學著做做短線,若大多單賺,積少成多,一月下來,

第一條:快進快出。這多少有點像我們用微波爐熱菜,放進去加熱後立即端出,倘若時間長了,不僅要熱糊菜,弄不好還要燒壞盛菜的器皿。原本快進短抄結果

最佳答案: 泰山普通紀念幣的價格為5元/枚,與同面額人民幣等值流通,發行數量為1.2億枚。

最佳答案: 你放心,只要信用卡狀態正常,沒有被封卡凍結的話,不管卡裡有沒有額度,就算過期了銀行都是會